【编者按】2017年随着互金专项整治工作持续推进,网贷平台整改进程已进入收尾阶段,全年正常运营平台数量呈下行态势。从市场格局看,网贷行业业务规模

|

2017年随着互金专项整治工作持续推进,网贷平台整改进程已进入收尾阶段,全年正常运营平台数量呈下行态势。从市场格局看,网贷行业业务规模集中度有了明显提升。国家互联网专家技术委员会数据显示,2017年网贷平台累计交易额11.76万亿元。根据网贷天眼统计,截止2017年底,正常运营平台数量达1751家,业务规模排名前50家平台的累计成交额达3.5万亿元,接近网贷行业总量的30%,从规模占比来看,行业二八分化现象再度加剧,交易数据越高的平台越吸引投资人投资。

9家平台累计交易额迈入千亿俱乐部

截止2017年底,9家平台累计成交额达到千亿级别,占50 家平台成交额的18%、800-1000亿的平台数量达3家,占比6%、500-800亿平台数量达6家,占比12%、300-500亿的平台数量达14家,占比28%、100-300亿平台数量达18家,占比36%。从成交量分布区间看,交易量主要集中在100-500亿之间,累计平台数量达32家。

业务规模排名前50家平台的2017年交易额达1.5万亿元,30家平台成交额出现增长。值得注意的是,北上广等多个地区金融监管部门曾在去年7月开始要求网贷平台控制业务规模,消化存量违规业务,在“双降”压力之下,虽然从8月开始部分地区受此影响成交量有所减少,不过,2017年平台交易额同比增长幅度超过100%的数量达8家。交易规模下降幅度最高的三家平台分别为网信普惠、搜易贷、海融易,这三家平台交易额与2016年相比,分别下降74%、73%、71.8%。

另外,在待偿金额方面,50家平台累计待偿金额5648亿元,18家达到百亿元以上。

历史违规存量消化艰难

融资人总数方面,50家平台中仅3家融资人总数低于1万人,分别为爱投资、合拍在线、钱保姆。

人均累计融资金额方面,在借款限额的要求下,多数以大额标为主的平台做出了整改。从平台公布的数据能够看出,借款金额普遍下降,其中铜掌柜人均借款金额从去年上半年公布的787万元,2017年12月底下降至3.39万元。不过,超过一半以上的平台对该项数据未做披露。

网贷天眼注意到,5家平台人均借款额高于监管层要求的借款余额上限,虽然单个标的表面上看未超过限额规定,但涉及一个项目被拆分为多个标的发出的情况,单一借款主体实际借款余额仍涉嫌超过监管要求。当然,由于人均借款额为平均数据,考虑到大型平台历史不合规存量较大,这一数据可以从侧面反映平台整改难度,并不意味着平台当前有超额发标行为。

TOP50排行榜平均收益率8.26%

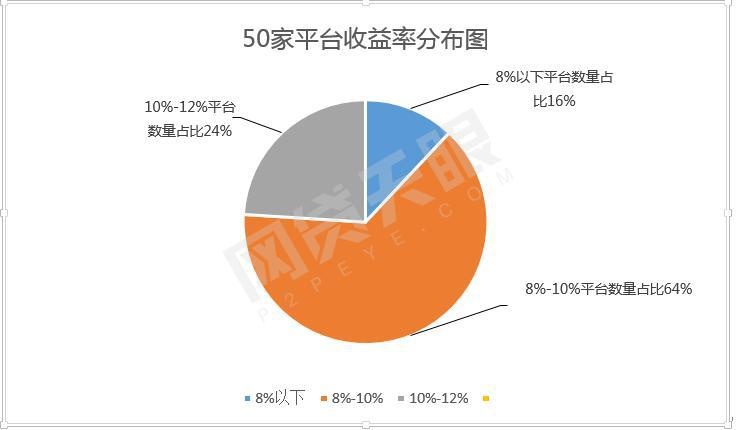

截止2017年12月底,网贷行业平均综合利率为9.56%,同比微幅下降0.2%。网贷天眼将收益率按8%以下、8%-10%、10%-12%来划分,50家平台中,其中有32家平台收益率集中在8%-10%之间,占比达64%。收益率在10%-12%之间的平台数量达12家,占比24%,收益率在8%以下的平台仅有6家,占比16%。在50家平台中,仅易通贷、和信贷、爱投资的一年期收益率达12%。

与整个网贷行业相比,50家平台平均收益率8.26%,低于行业总体收益,做为网贷信息中介头部平台在资金端获客上具有垄断性优势,在降息行动上也更有主动权。

随着现金贷36%的利率红线确定,P2P资产端利率从2017年12月起明显下滑,加上平台合规运营成本的增加,这些因素导致P2P收益率进一步降低。在降息的大趋势下如何吸引更多投资人,是2018年网贷行业面临的主要压力之一。

多家平台披露数据混乱

值得注意的是,在查询平台交易数据时,网贷天眼发现,个别平台在数据披露方面存在不一致现象。例如,在博金贷官网数据总览中,显示截止2月5日,撮合交易总额达152.98亿元,在平台运营报告中则显示,截止12月31日,累计成交额达166.19亿元。由于平台并未在报告中对数据统计口径做出具体说明,因此我们无法判断这一不一致是何种原因所致。

另外一家平台钜宝盆网站显示,平台截止2017年底交易总额为142亿元,而互金协会官网显示平台累计成交额为102亿元,二者历史累计成交额相差40亿元,与此类似的现象还出现在友金服、麻袋理财等平台,平台公布数据与互金协会数据均存在巨大差额。互金协会要求的累计成交额为当前平台成交累计本金之和(不含利息),平台公布数据可能包含本息在内,但利息部分很难导致如此巨大的数字差异。

以下为网贷天眼整理的2017年TOP50平台交易规模排行榜

数据指标说明:

网贷行业成交额TOP50排行榜以2017年累计成交额、待偿金额两个指标展示了四个维度的数据,此榜单数据统计参考了互金协会信披系统、平台公布的运营报告,以及第三方公布的数据,若存在偏差,请及时联系media@p2peye.com。

累计成交额,是平台上线至2017年12月31日总体成交量情况;2017年成交额是当年交易规模。

部分平台成交数据未披露到2017年底,针对这部分平台,我们将数据做了折中处理,例如,如果平台披露的数据截止到第三季度,第四季度的业务规模均按前三季度的平均数值计算。

一年期收益率主要以平台自动投标项目为主,不含散标系列、债权转让等产品,个别平台未涉及自动投标工具或未发布一年期产品标的,均以综合收益来呈现。

待偿金额也就是平台贷款余额,也称待还本金,是指截止当前时间点,P2P平台已放出去,没有回款的部分。贷款余额是衡量平台经营规模、安全程度的重要指标,贷款余额越高,说明平台的借贷规模越大,同时,也伴随相应的流动性风险的增加。

人均累计融资额,是反映借款人人均借款金额,是平台累计成交额占融资总人数之比,数值越小表示平台资产端业务分散度越高。 |