【编者按】 在房地产调控持续收紧的大环境下,随着境内融资环境的愈发困难,不少上市房企对于美元债发行不仅热度不减,甚至是持续增加。 &e

在房地产调控持续收紧的大环境下,随着境内融资环境的愈发困难,不少上市房企对于美元债发行不仅热度不减,甚至是持续增加。

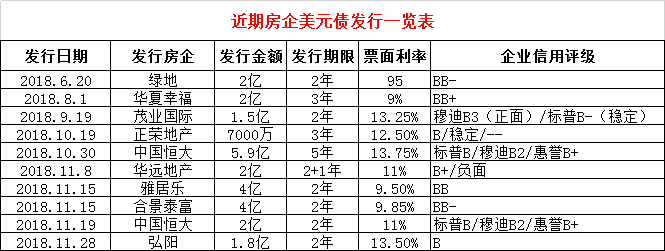

日前,恒大发美元债票面利率之高创纪录,引起市场关注。11月28日早间,弘阳地产加入美元债发行大军,具体金额为1.8亿美元,利率为13.5%。

作为次新股,弘阳股价一直较为平稳,42家房企中,从年初至今升至排名第7,表现抢眼。标普全球评级曾宣布,授予弘阳地产“B”的长期主体信用评级,展望为稳定。

利率走高,上市房企争相发行美元债

目前,国有大行对于开发贷的审批口径十分相似,“在总量控制的基础上,实施区域差异化信贷政策”、“加强风险管控”、“重点支持优质房地产客户和普通商品住房项目”,这也从侧面印证了房地产业的宏观调控并未放松。

尽管当前票面利率走高且面临汇率波动,但不少上市房企对于美元债发行还在持续增加。据证券日报统计,今年以来,A股和H股上市房企披露的发行美元债相关信息不低于50条。大中型房企美元发债票面利率纷纷突破或接近10%,最高达到13.75%。

不久前,恒大已通过境外子公司发行了四期美元债,华远地产自登陆A股资本市场以来推出首笔美元债。H股方面,正荣地产今年发行的美元优先票据的票息从6月底的10.5%已经上涨至目前的12.5%;茂业国际部分美元债成本达到13.25%。

虽然弘阳此次发债成本略高,但作为次新股首次发行成功,也从侧面证明了资本市场和投资者对弘阳的肯定。

由于规模较小,本次发债对于弘阳总体融资成本影响较为有限。且据了解,在今年行业整体销售下滑的形势下,弘阳仍保持了良性增速。2018年上半年,弘阳销售了212亿元,7-9月弘阳销售了百亿,今年的增长速度将进入行业前三名。另一方面,自上市以来,弘阳股价一直较为平稳。

多维度稳健运行,弘阳获评“B”级别

作为“新网红”,此前弘阳地产被标普全球评级宣布授予“B”的长期主体信用评级,展望为稳定,其预计2018年至2019年,弘阳地产的杠杆率将保持在7倍左右,略低于弘阳集团的杠杆率。

金融机构对弘阳的信心,来源于多方面。最新数据显示,2018年1月1日至2018年10月31日期间,弘阳地产累计合约销售额为人民币347亿元,较去年同期增加102%。2018年10月,弘阳地产的合约销售额为人民币34亿元,较去年同期增加21%。

半年报数据显示,弘阳净负债率目前为80.8%,处于行业相对稳健的平均水平。可见,对于迅速发展中的弘阳而言,未来有较大的负债弹性空间,可有效支撑全国化快速发展布局。截至公告日期,公司总债务较2018年6月30日增加约30%,主要因为就其新开发项目进行融资所致。

此外,弘阳还有着丰沛的优质土储。据弘阳地产方面介绍,截至2018年5月31日,公司已开发的90多个项目布局20余个城市,土地储备面积达1154万平方米。目前弘阳已经布局华中、华南和西南等多个区域,近50%在二线城市,25%在强三线城市,25%在三、四线城市,累计开发体量超1700万方。

上半年,弘阳地产积极拓展新城市,首次进入杭州、绍兴、成都、重庆、徐州等城市,并于2018年8月将版图拓展至广东佛山、河南开封。截至2018年6月30日,集团共计拥有在建设中的50个项目,其中,共计29个未来开发物业,由区域性房企向全国性房企迈出了坚实的一步。

除了在土地市场上开启迅猛扩张模式外,弘阳商业也开启了“加速度”模式,一路攻城略地,朝着“百店计划”迈进。不到一年时间,弘阳连下数十城,形成了长三角、长江中游、珠三角、华东沿海、环渤海等多个重点区域的布局之势。

“弘阳的运气好,除了知道自己的成长逻辑之外,能够看到别人的经验和犯下的错误。”弘阳集团执行总裁张良认为,“弘阳期望可以借鉴别人的经验、利用自己的优势和独特的发展模式完成超越,在2020年实现进入地产开发前30强的目标。”

据悉,此次美元债的发行不仅可以进一步改善弘阳的债务结构,推进公司各项建设,并为其建立境外市场良好信用打下基础。在今年整体萧条的房产市场中,弘阳集团商业运营、地产开发、物业服务三驾马车齐头并进的产业格局,更是给资本市场吃下一颗定心丸。