【编者按】随着股市进入动荡时期,并伴随着偶尔剧烈的下跌,美联储再次启动了加息周期,使得这种大规模的资金流入趋势终于开始「退潮」。全球股票基金

随着股市进入动荡时期,并伴随着偶尔剧烈的下跌,美联储再次启动了加息周期,使得这种大规模的资金流入趋势终于开始「退潮」。

全球股票基金、债券基金均出现大规模资金流出

在截至12月15日的一周内,全球债券基金出现巨额资金流出,是自2020年4月上旬以来的规模最大的一次。在这一周,投资者共计抛售了69.1亿美元的全球债券基金。

上周也出现了自2020年7月以来规模最大的被视为「安全区」的美国国债的资金流入,达到36亿美元。

数据还显示,全球政府债券基金在连续七周流入后净流出8.09亿美元,但通胀保护基金净流入13.2亿美元,较前一周增加39%。

股票基金也出现了类似的趋势。

尽管在前几周,受万亿刺激措施的推动,大量资金进入了股票基金,规模达到了前所未有的高峰。

但随着股市进入长期动荡时期,并伴随着剧烈的下跌,美联储再次启动了加息周期,使得这种大规模的资金流入趋势终于开始「退潮」。

数据显示,在上一周,全球股票基金流出规模为131.4亿美元,而前一周的净流入量为34.3亿美元。

最重要的是,上周只做多的发达市场股票基金也出现了自2020年4月以来最大的资金流出,流出规模达到260亿美元,这是一个明显的信号,表明市场情绪可能已经达到顶峰。

高盛敲警钟: 4 月以来 51% 的美股市场涨幅其实来自 5 只股票

近日,高盛的首席市场经济学家大卫·科斯汀(David Kostin)指出,虽然从去年11月到今年4月的反弹受益于大多数标普500中的股票,然而从今年4月开始,「市场宽度」在近月里大幅缩小,已经降至历史最低水平。

自2021年4月以来,标普500指数的回报有51%来自苹果、微软、英伟达、特斯拉和Alphabet,今年迄今约25%的涨幅中有三分之一以上来自这五支股。

这些股票对标普500指数回报的贡献超过其起始权重的两倍,现在按市值计算占标普500指数的22%,比年初增加了4%。

美银看空 明年美股:市场或将迎来利率冲击

美国银行策略师近日发表报告表示,由于通胀和利率上升将导致全球资产价格走势逆转,看空明年的市场,并敦促投资者将重点放在保留现金上。

在致客户的一份报告中,以Michael Hartnett为首的策略师列出了宏观交易建议,包括做多波动率指标、石油、能源、美元和实物资产。他们写道,在经历了2020年的「增长冲击」和2021年的「通胀冲击」后,投资者要为2022年的「利率冲击」做好准备。

「我们因此看空,并相信资本保值将在未来一年成为主题,」该行策略师表示。

美银策略师还警告称,市场当前所处的是一个「最非常规的周期」,其结束也「极不可能遵循常规路径」。他们认为如今的投资背景与20世纪60年代末和70年代初的「早期滞胀」有相似之处。

大摩首席策略师:美股不跌是因为普通投资者撑着

大摩策略师则直接指出,美股仍有较大回调风险,之所以仍然保持高位是因为普通投资者仍在不断涌入市场。

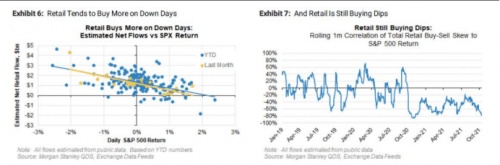

下面两张图表显示,散户买入与股市下跌的相关性很强,在股市收跌的交易日里,散户买入量往往增加。在这些买入资金流消退或逆转之前,即使基本面状况恶化,标普500指数仍将保持高位。

威尔逊表示,他最近观察到的一个更引人注目的背离是,尽管消费者信心急剧下降,但散户投资者仍在不断买入。在股市真正出现10%-20%的回调之前,散户投资者泰然自若地在股市每一轮下跌时买进,因为他们相信美联储会出手阻止股市的回调。

威尔逊提到,消费者似乎最关心的是物价上涨,而不是他们收入的变动,这是一个有待解决的风险。

特别注明:请读者仅作参考,并请自行核实相关内容,购买或投资后果自负,投资需谨慎。